消費税は、本来消費者が負担し、事業者が納める税金です。消費税法第4条に「国内において事業者が行つた資産の譲渡等には、この法律により、消費税を課する」とあるように、国内のあらゆる取引に消費税が課されています。

しかし、同法第6条に「国内において行われる資産の譲渡等のうち、別表第一に掲げるものには、消費税を課さない」とあるように、輸出取引や、その他一部の取引は、消費税が課されない「非課税取引」とされています。そして医療、特に社会保険診療については、全て非課税取引に該当すると定められています。

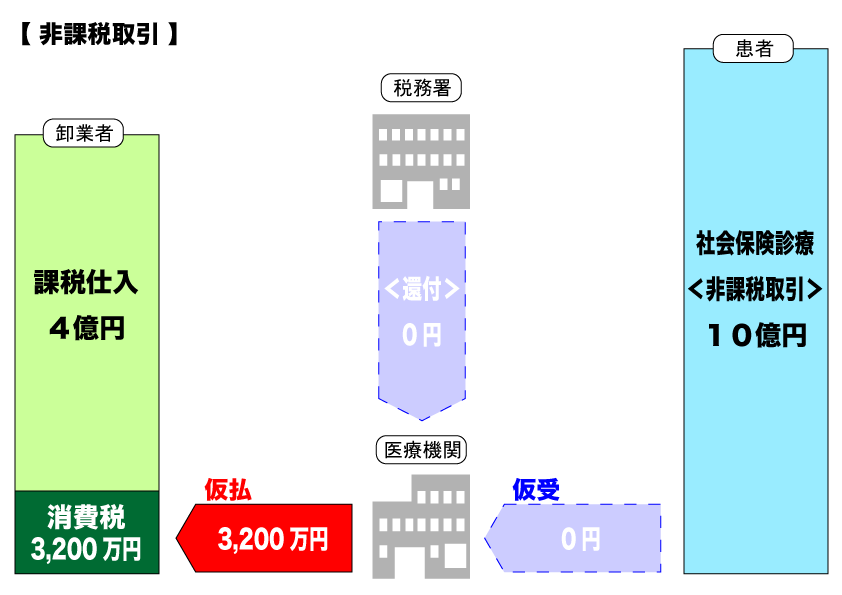

非課税であれば患者から消費税を受け取ることはできません。しかし一方で診療を行なうための設備や医薬品などの仕入れには消費税がかかります。課税取引を営む一般事業者であれば、受け取った消費税(仮受消費税)から支払う消費税(仮払消費税)を控除した差額を納めればよく、仮受消費税より仮払消費税の方が多い場合には、その差額の還付を受けることもできますので、事業者は「納税」はするものの、「負担」はしなくても良いようになっています。あくまで消費税を「負担」するのは消費者のみとされています。

しかし、非課税取引を行う医療機関は、仮払消費税の方が多くとも還付を受けられません。非課税取引に対応する仕入れ等については控除の対象外となるからで、全額医療機関の持ち出し損となります。

この持ち出し損のことを「控除対象外消費税」といい、通称「損税」とも呼ばれます。この損税問題は、消費税が導入された1989年以来ずっと続いている古くて新しい問題ですが、特に消費税が10%に引き上げられようとする昨今、多くの医療機関の経営にとって、大きな悩みのタネとなっています。

損税問題の具体例と全国規模

仮に社会保険診療(非課税)が10億円の医療機関の場合、仮受消費税はゼロ円です。しかしそれに対し4億円の仕入れをした場合、仮払消費税は3,200万円となります。

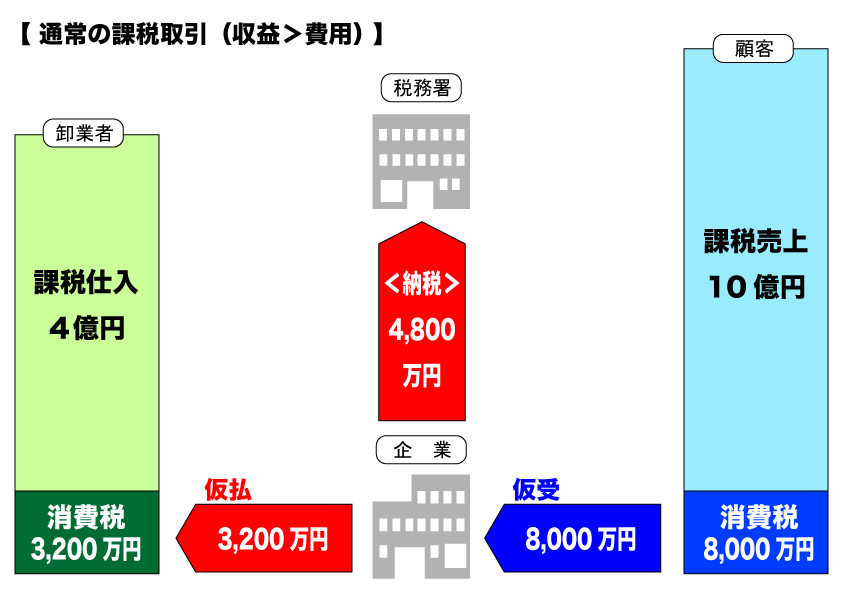

少し具体的な例を挙げてみたいと思います。売上が10億円、仕入が4億円の一般企業を例にしたいと思います。

通常の一般企業による「課税取引」であれば、10億円の売り上げがある場合、事業者が一旦とりあえず受け取る消費税である「仮受消費税」は8,000万円となります。それに対し4億円の仕入れをした場合、一旦とりあえず支払う「仮払消費税」は3,200万円となります。

この場合、仮受消費税の方が仮払消費税より4,800万円多くなりますので、この差額を税務署に納税することになります。この例であれば、企業の負担はありません(図1)。

図1

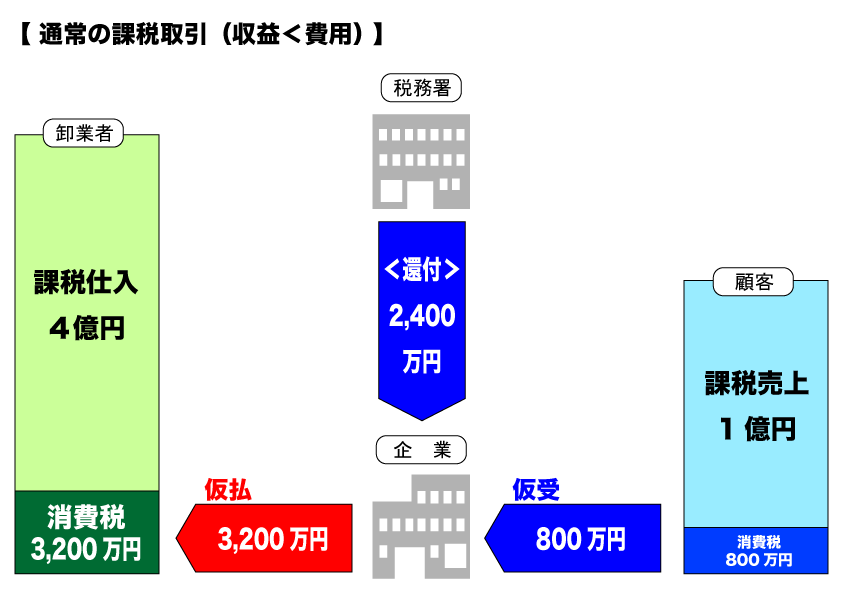

逆に企業の利益が1億円しかない場合、仮受消費税は800万円しかありませんが、仮払消費税3,200万円との差額の2,400万円は税務署から還付されるため、この場合にも医療機関の負担は発生しません(図2)。

図2

しかし保険診療のような非課税取引になると、仮受消費税が0円になるばかりか、差額の3,200万円も還付されず、そのまま医療機関の負担としてのし掛かることになります(図3)。これが、いわゆる損税です。

図3

では実際に、全国の医療機関が負担している損税はいくらになるのでしょうか。消費税が5%であった2007年度の調査に基づく日本医師会の試算では、8,800億円程度に上るとされています。これは実に保険診療収入全体の2.2%程度に相当します。

8%となった昨年では、単純に1.6倍すると3.52%、1兆4000億円を超える計算となります。政府も昨年3月の質問主意書に対する答弁で、損税の額を1兆5000億円と回答しており、日本医師会の主張と概ね合致しています。

ただ、これらの金額を医療機関がそのまま持ち出しで負担させられているわけではありません。消費税導入当初から、診療報酬に医療機関の負担軽減分を上乗せする形で、医療機関の消費税負担を補填してきた経緯があります。

厚生労働省によれば、消費税3%導入時の0.76%、5%に引き上げたときの0.77%、今年8%への引き上げで1.36%、すなわち全部足して、0.76+0.77+1.36=2.89%を補填してきたとしています。

しかし、そうであったとしても、医師会の試算では上述の3.52%ですので、その差は0.63%残っており、40兆円をかけると2,500億円程度にもなります。この額を全国の医療機関で分担して負担しているというのが実態です。

医療以外にも、例えば教育や不動産賃貸など、国民の基本的な生活を支える業種における消費税も非課税という扱いになっています。しかし、医療がこれらの業種と大きく異なるのは、医療機関の収入の大半を占める保険診療に対する報酬は公定価格になっており、医療機関には価格決定の裁量がないということです。

たとえば同じ非課税であっても、学校では、入学金や授業料などを裁量で決めることができます。そのため、直接消費税として徴収することはできませんが、入学金や授業料などの価格に、消費税相当分を上乗せすることはできます。このように同じ非課税分野であっても他の分野と医療とでは、事情は大きく異なるのです。

解消困難な診療報酬上乗せ方式

診療報酬の上乗せで対応してきたと言っても、消費税創設後25年経ち、その間、二度にわたる税率引き上げを経て、現在では、上乗せ分が診療報酬のどこにどう積まれているのか等について、ほとんど分からない状態になっています。

診療報酬自体が原価に対する評価ではなく、サービスに対する評価であるため、消費税分を明確に分別できず、全体に上乗せしているとしか厚労省も答えようがないのです。

日本医師会は損税問題に対し、社会保険診療の非課税を「ゼロ税率」課税に改めることにより、医薬品等の前段階の消費税額を含め、一切の消費税額を負担せずに済むことになると主張しています。

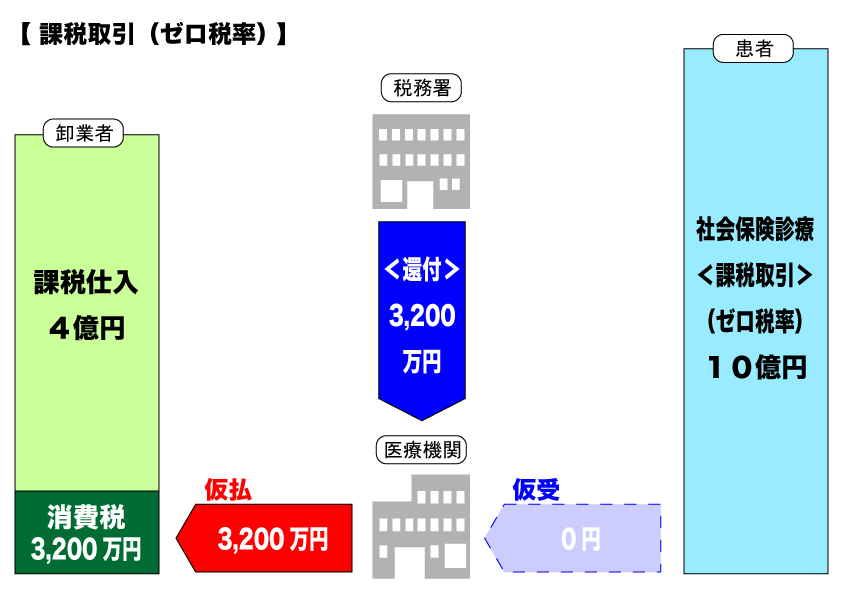

この場合、税率がゼロなので患者が消費税を負担する必要はありません。しかも、課税取引にするという意味で非課税とは大きく異なり、医療機関が支払った消費税は全額還付されます。冒頭掲げた例で言えば、仮受消費税は0円のままですが、仮払消費税の3,200万円がそのまま還付されることになります(図4)。

図4